配资炒股识

配资炒股识

* **资金放大:**配资可以将投资者的资金放大数倍,从而提高投资收益。

新增发车型组合,补齐最后一块拼图

● ● ● ● ● ● ●

我们践行投顾事业已有多年,随着时间推移,愈发感受到投资行为的巨大影响。我们倡导“低不卖”并鼓励量力而行,低位时多多布局,待行情好转时有所斩获。但遗憾的是,2023年二季度以来,投资者一直持续净赎回权益类基金。贪婪与恐惧,这个人性的弱点难以克服。

一

努力解决实战痛点

经常有朋友问:净值型权益投顾组合、权益类FOF、单只基金的区别与联系。尽管我们强调三者有本质不同,但仍无法改变净值型权益投顾组合,更像“产品”的事实。过大的波动,让很多人在市场底部失去信心,做出顺人性“割肉”的举动。致使熊市以来大部分时间的坚持前功尽弃,造成实质性亏损。

投顾业务光有投教和陪伴,这是不够的。投顾建议难以有效触达投资者,特别是投资者的资金进出结构无法控制,让我们深感心痛。A股市场行情曲折且复杂,想要获得良好的投资回报,就要重视过程中的细节。怎么买、买什么、怎么卖;卖出之后又该配置什么;以及什么时候再买回、中间应如何把握节奏等,这是都是需要解决的问题。

传统净值型组合,主要解决了“买什么”的问题。但其他问题,仍然需投资者自己决策。如果组合净值曲线波动较大,就可能是不太合适的。因为绝大部分投资者并不具备判断市场的专业能力。

相比传统净值型组合,信号发车型组合能较好解决以上痛点。经长时间打磨,在已有“五剑”系列基础上,我们推出了信号发车型投顾策略——【五剑+】。以期提供明确、完整、闭环的投资信号,为每月结余资金带来一键跟投式的解决方案。

二

综合运用三大投资策略

五剑+综合运用了三大核心策略:择时不定额买入策略、网格交易策略和大类资产配置策略。

1、择时不定额买入策略

这实际上是优化版的定投。定投是投资者较为熟悉且运用较为广泛的策略。主要通过平时定期买入,化解净值的波动,争取在高位时一次性卖出以获取收益。五剑+以周为周期的发车,就是吸收了定投思想的精髓。

但五剑+并非简单的定时定额买入,而是做择时不定额的发车。A股市场具有较强的周期性,并不是所有时间段都适合买入的。想要获得较好的投资回报,就要注意成本控制。否则牛市后期的买入,会带来不好的投资体验。

五剑+努力提升资金使用效率,避免“为定投而买入”。在发车时间点和发车品种的选择上,就带着择时的思想。力争做到低位多买,高位少买甚至不买,尽可能让每一次发车都各得其所。

2、网格交易策略

买入后,五剑+也不是简单的“长期持有”,而是引入了网格交易策略,注重过程细节的把握。

图1:低位布局与高位止盈示意

组合强调“有盈利才卖出”,浮亏不卖,并择机在低位继续布局。对触发了止盈的品种而言,强调闭环式——不再追高买入,待价格回落后再买回。从而实现有买有卖,有卖再买的投资循环。网格交易以左侧配置为主,在价格低迷时发车,当浮盈达到一定指标时可部分止盈,并循环操作。

3、大类资产配置策略

传统定投,初期风险不大,市场下跌时可通过定期买入迅速摊低成本。但随着时间推移,投入份额逐渐增加,增量的成本摊薄效应会大幅减弱,已投资金将暴露于市场的系统性风险之下。

要想获得较好的持有体验,就要高度重视已投份额的管理,不在单一资产中做过多仓位暴露。五剑+引入了大类资产配置策略。通过全球多资产配置,降低单一市场过大波动。由于不同经济体的经济周期并不一致,通过合理配置,不仅可争取把握全球各市场的投资机会,也会给组合寻求更多的安全边际。

三

主要发车品种介绍

五剑+发车备选池规划了50-60个品种。我们保持日常全覆盖,长期紧密跟踪。每周进行比对,选出当期最具性价比的品种。这些品种,可以从大类资产配置和投资策略两个方向进行锁定。

1、纵向:全球多资产配置

合理的多资产配置,可有效降低组合的波动,但并不会降低收益。五剑+备选品种立足本币,放眼全球,覆盖全球主要投资市场和大类资产,真正做到全球多资产配置。

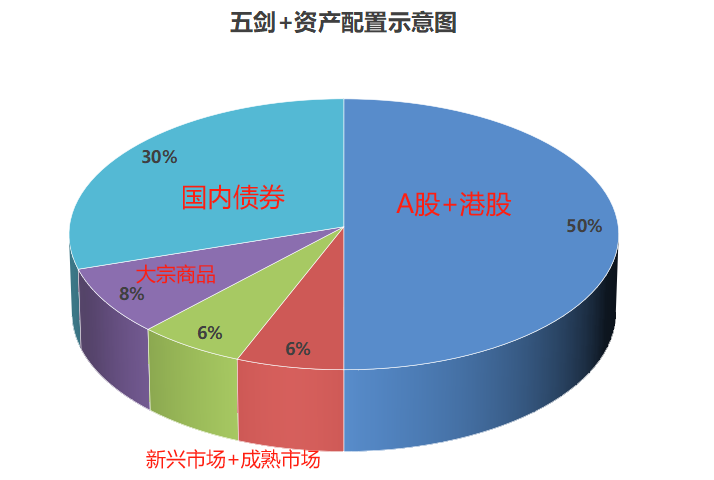

经过长期、严谨的论证,确定五剑+的全球多资产配置框架为:

(A股+港股权益)*50%+海外成熟市场权益*6%+海外新兴市场权益*6%+大宗商品*8%+国内债券*30%

目前组合尚在建仓期,暂时还没完成全部配置。但后续组合的发车买入、调仓卖出等操作,都要受这个配置框架约束,在此体系下运作。

图2:五剑+的资产配置示意图

我们参考上述模型做了一些回测。回测数据显示:2019年以来,采取季度再平衡后,数据统计区间的最大回撤控制在16%左右,年化波动率能控制在12%以内。相比单一资产和单一市场,这个模型的波动和回撤要小很多,但收益下降并不明显。(回测的计算方法见备注3,模型回测数据不预示策略的未来表现,仅供参考。数据来源:choice 统计区间:20190101-20241008 )

组合里30%的固收类基金,原则上不主动发车买入,除非有特别好的机会。按计划,30%的固收品种主要由其他品种止盈后得到,可让组合形成操作闭环。

2、横向:多品种多策略

五剑+的底层以资产透明、成本低廉的指数基金(含指数增强、策略指数)为主,也规划有少量主动基金。

纯被动的指数基金,在确保追踪误差的基础上,选择低费率品种。在比较容易做出超额收益的领域,会优选一些指数增强基金。策略指数基金主要是评估编制规则、因子偏好,优选长期潜力品种。对少数专业性较强、变化较快,需要深度研究的方向,如新质生产力,则选用主动基金。

按投资策略,备选池可分为四大集群:核心底仓、价值投资、趋势投资、海外与另类投资。

图3:五剑+的四大发车集群示意图

核心底仓:根据市场风格四象限的划分,分为大盘价值、大盘成长、小盘价值、小盘成长四个方向。每个方向备选投资方法论有差异的2只基金。核心底仓是组合的压舱石,使组合风格相对均衡,避免单一方向的过度暴露。

价值投资:关注A股和港股市场具有长期投资价值的行业或板块。比如以消费、医药、互联网为代表的高ROE品种;以创业板、科创板、恒生科技为代表的新兴成长领域;以国企改革、央企创新、一带一路为代表的中特估方向;以主题投资为主但业绩未来有望落地的新质生产力板块,比如AI、低空经济、商业航天、人形机器人、智能驾驶等。

趋势投资:关注高波动板块,捕捉周期行业的底部投资机会。像小微盘量化方向,以及以券商、光伏、军工、资源为代表的强周期行业,均有上述特征。合理的、有梯度的左侧布局,及时果断止盈,都可以起到锦上添花的效果。

海外与另类投资:主要服务大类资产配置策略,以QDII基金为主,也包括少量香港互认基金。主要跟踪方向包括美股高科技(海外成熟市场)、东南亚科技(海外新兴市场)、亚洲高股息(海外新兴市场),黄金、原油、豆粕(大宗商品)等。

四

内测期间组合运作简要回顾

五剑+于2024年6月25日开始内测,先后有200多人报名参与。组合率先布局核心底仓和有长期价值的品种,在8月下旬至9月中旬最绝望的时间段,坚定布局高弹性品种。期间还测试了香港互认基金的发车。在9月下旬、10月中旬两次对部分盈利品种进行减半止盈。目前,所布局的品种大多有盈利,整体成绩符合预期。

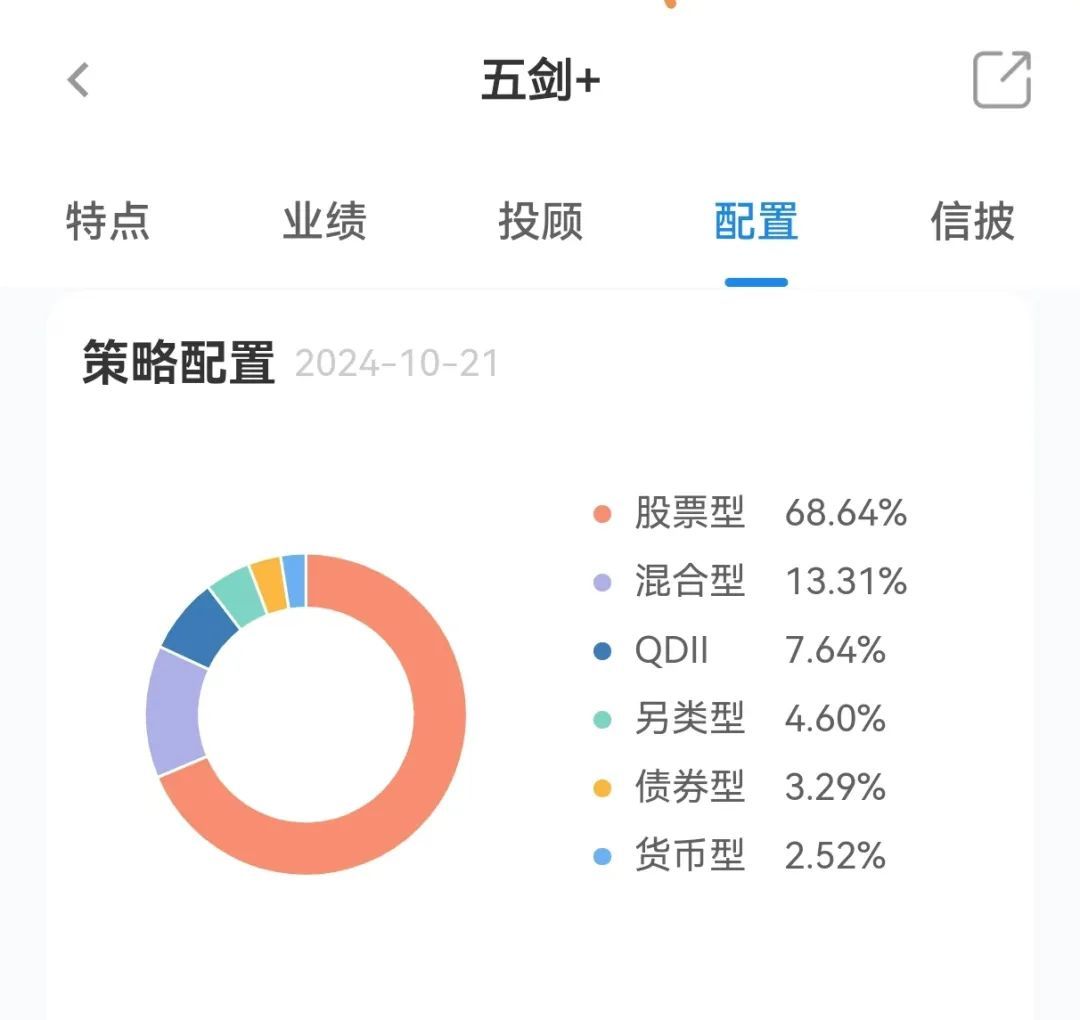

图4:五剑+的资产配置初具规模

来源:且慢,截至2024.10.21

五剑+当前持有约89%的A股+港股权益资产,约5%的海外新兴市场资产,以及约6%的止盈后得到的短债和现金资产。后续将择机补齐海外成熟市场与大宗商品的拼图,并通过达标品种的止盈,逐步获得固收类资产。由于目前权益资产仍具有性价比,A股与港股权益资产保持相对超配。

在内测期间,最令我们感动的是投资者的获得感。6月下旬以来,A股市场走出了一条微笑曲线。7月至9月中旬的两个半月,可谓是熊市底部最艰难的时光。很多人其实也知道是较好的配置时机,但因情绪低迷与信心不足,真正买入的寥寥无几。而以发车的形式,有主理人专业引领,帮助大家克服了人性的弱点。大家互相鼓劲、打气,给予乐观与信心,一同走过难忘的时光,并在9月下旬很快收获回报。

五

如何参与五剑+

五剑+定位于服务投资者的增量资金。在参与之前,需要明确自己每月结余可投资的现金流。将上述资金除以4,便得到了每一车对应的金额。可将该金额定为参与投顾组合(转入买入信号)的签约金额。

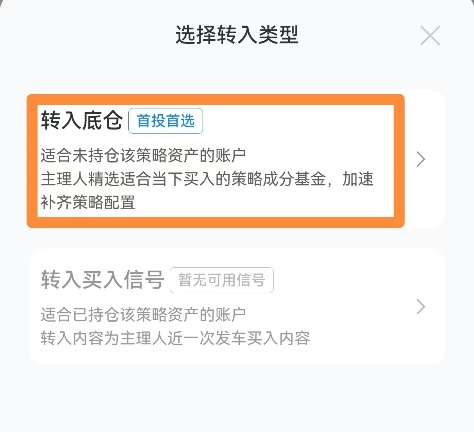

图5:首投首选转入底仓

同时,首次参与五剑+的投资者,首投时建议转入底仓(首投首选),加速补齐策略配置。转入底仓的金额等于每月结余可投资的金额。为了能及时跟车,建议开启自动跟车功能。系统会自动跟车执行买入或卖出操作,一键配置,省时省心。

新参与的投资者,比较关心的是已发车品种补仓的问题。这个功能正在开发之中。由于组合规划的品种较多,每个品种的投资逻辑都不尽相同,补仓的条件需要审慎论证。具体落地,还敬请大家稍等一段时间。在此之前,在转入底仓后,可以跟随最新的发车信号进行跟车。

随着五剑+的推出,“五剑”系列投顾最后一块拼图补齐。五剑+集多种投资策略于一身,在源头上控制投资者资金进出的结构,让投顾服务更精准、更高效、更舒心。

遇之则安配资炒股识,伴之则暖。我们有信心在新的市场周期,切实提升大家的获得感。

文章为作者独立观点,不代表股票配资平台观点