10月22日深圳股市配资,中金基金发布高级管理人员变更公告,由赖小鹏担任公司的副总经理。根据公告,赖小鹏历任天弘基金、南方基金、工银瑞信基金销售经理,民生加银基金总经理助理及上海分公司负责人。

股票配资是一种杠杆化投资策略,允许投资者借入资金以购买更多股票。这可以放大潜在收益,但也增加了潜在损失。

注:以上人物系中金基金 副总经理 赖小鹏

而值得注意的是,赖小鹏的此次上任也只是中金基金新董事长到任以来的人事大变革的一部分。2024年1月20日,中金基金曾发布公告,公司原董事长胡长生因工作安排离任,同时胡长生也不再代为履行中金基金总经理职务;公司的新任董事长为李金泽,来自大股东中金公司;新任总经理为宗喆,曾任中加基金副总经理、总经理。

自公司新任董事长、总经理到任以后,中金基金进行了一系列的人事和机构变革。新任总经理宗喆于2024年02月29日开始担任公司财务负责人,并于2024年5月15日开始担任上海分公司负责人;2024年8月21日中金基金设立深圳分公司,并由公司副总经理李耀光先生作为深圳分公司负责人。2024年7月29日,公司副总经理邱延冰因个人原因离职,邱延冰同时也是公司的基金经理,离任副总经理之前也已经卸任了全部在管产品。2024年10月19日,公司董事会换届,李金泽、严格、缪延亮、华海玥、宗喆、李耀光、庞铁、李玉泉、张晓涛担任公司第四届董事会董事。10月22日,赖小鹏履新副总经理,弥补了邱延冰离职的空缺。与此同时,在此期间中金基金还新增了4位基金经理,离职2位基金经理。

中金基金新一届的管理层上任不到一年,但是动作频频,其意在何为呢?

由头部券商发起设立 却权益薄弱依赖固收

国内的公募基金根据股东情况分类,包含银行系、保险系、券商系、个人系、外资公募等几大类型,但是数量最多的是银行系和券商系公募,一般来说,银行系公募基金擅长固定收益类产品的管理,而券商系公募基金则擅长权益类产品的管理。

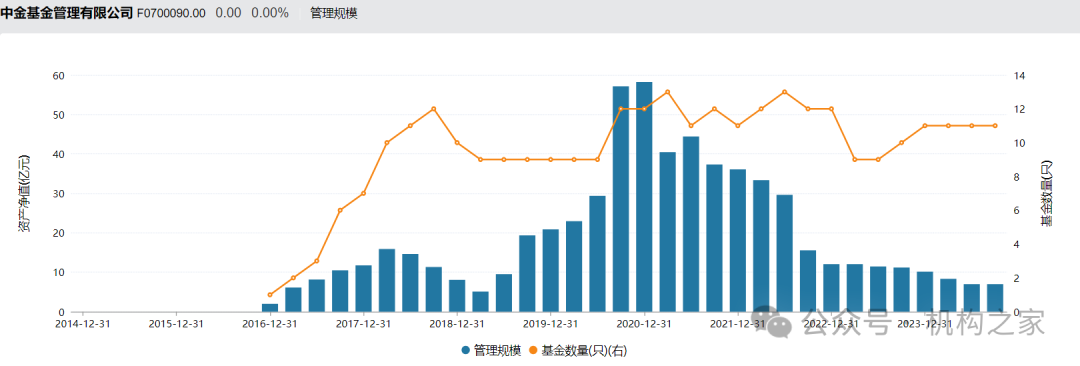

中金基金由头部券商中国国际金融股份有限公司在2014年发起设立,目前已经成立10年,仍然是由中金公司100%控股。但是,中金基金在公募基金行业的影响力却远远比不上中金公司在券商行业的影响力,截止2024年9月30日,中金基金管资的资产净值总规模为1631亿元,行业排名为40位。

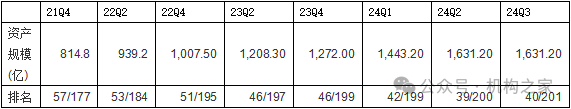

下表是中金基金21年以来资管理净值总规模及排名的变动情况:

数据来源:wind、机构之家

中金基金21年以来资管理净值总规模增幅超过一倍,排名也从21年底的57位升至40位,表面上看似乎取得了明显的进步,发展势头不错。但是,拆开中金基金的产品结构就会发现,公司的增长主要依靠固定收益类产品,特别是货币型基金的增长,而这种增长并不是公司主动管理能力的体现。

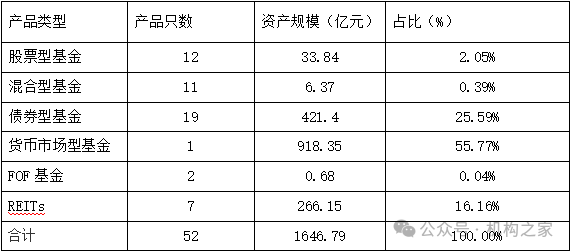

下表是截止目前中金基金的产品结构:

数据来源:wind、机构之家

可见,在中金基金的资产结构中,货币基金的占比就高达55%,货币基金和债券基金合计占比高达81.35%;而代表公司权益类产品的股票型基金和混合型基金合计占比仅2.44%,而这其中股票型基金的33.84亿的规模构成中又以被动指数类产品为主,公司真正主动管理的权益类产品规模占比不到1%,可以忽略不计。

固收业务难言优秀 最大REIT产品陷入亏损

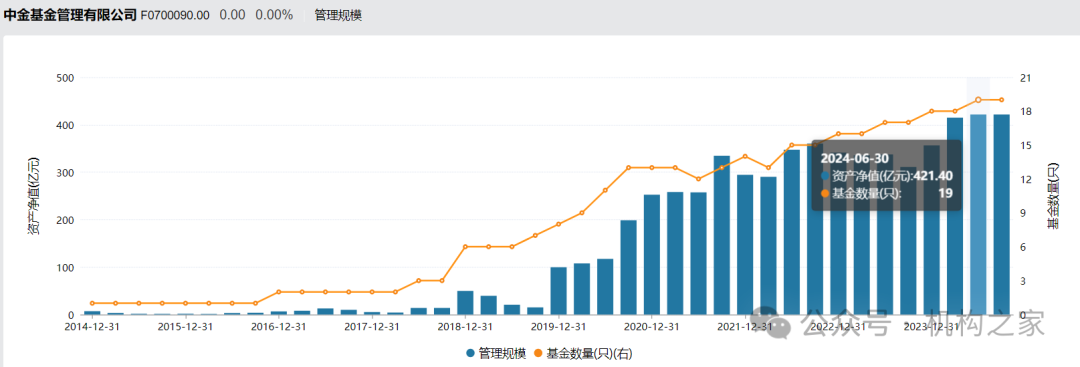

中金基金的业务成长主要靠固收类产品拉动,但是由于货币型基金管理费率偏低,很难给公司带来较好的收益,债权型基金往往成为基金公司创收的主要来源。下图是中金基金债券型基金的管理规模变动情况:

数据来源:wind、机构之家

截止2024年9月30日,中金基金的债券型基金的规模为421.40亿元,较年初增长18.23%;而根据wind数据披露,截止2024年9月30日债券型基金全行业的资产管理规模为107,038.45亿元,较年初增长18.48%。对比来看,中金基金的债券型基金的规模增长还要略微输于行业平均增速。

而中金基金债券型基金管理规模最大的基金经理是董珊珊,在管基金总规模315.84亿元。根据公告,董珊珊女士,工商管理硕士。历任中国人寿资产管理有限公司固定收益部研究员、投资经理助理、投资经理。现任中金基金固定收益部基金经理。

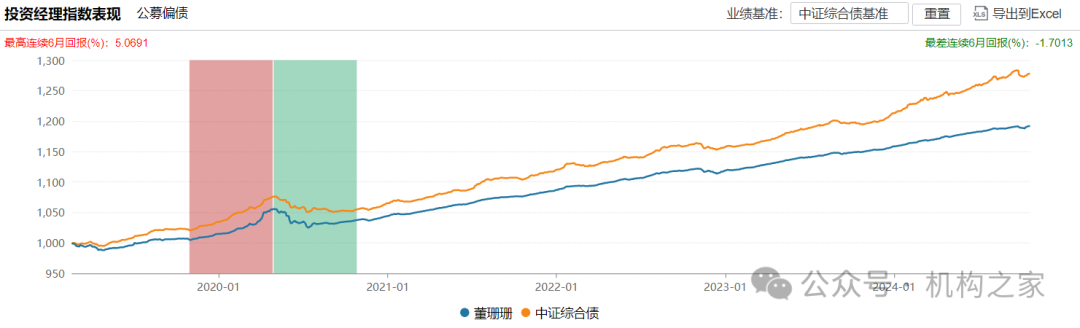

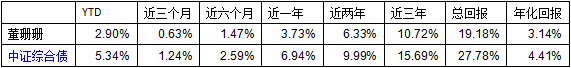

下图是董珊珊在中金基金管理产品的投资经理指数表现

数据来源:wind、机构之家

可见,综合来看,董珊珊管理的产品净值走势跑输了中证综合债指数。下表披露了董珊珊管理产品的投资经理指数表现和中证综合债的对比情况,可以看到,从多个维度来看董珊珊都跑输了中证综合债指数。

数据来源:wind、机构之家

除了货币型基金和债券型基金,中金公司的另一大类固收业务REITs产品也发展较快,占据了公司总资产管理规模的较大比例,截至目前资产管理净值总规模266.15亿元,占公司总的资产管理净值总规模为16.16%。

下表统计了中金基金REITs产品的基本情况简介:

数据来源:wind、机构之家

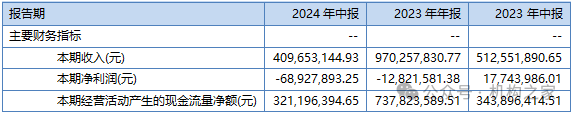

中金基金的REITs产品虽然规模增长较快,但是发展质量堪忧。其中管理规模最大的产品,“中金安徽交控REIT”上市以来便出现亏损,下表是该产品项目的财务摘要:

数据来源:wind、机构之家

该产品刚上市便出现了持续的亏损,该产品的二级市场交易价格更是出现了大幅下跌,上市以来累计跌幅高达-20.28%,给投资者造成巨大损失。下图是该产品的二级市场价格走势情况:

数据来源:wind、机构之家

人事变动频繁 发展战略摇摆不定

中金基金截止到2024年已经成立超过十年时间,考虑到其强势的股东背景,其各业务线条的发展现状实在很难让人满意。而造成这种结果的根本原因或在于公司频繁的人事变动,这导致了公司既定的发展战略难以坚持,公司的业务布局随着人员变动、市场变化左右摇摆。

公司的上一届董事长为胡长生(2020-12-23至2024-01-19),总经理为赵璧,两人都拥有股权投资的背景。胡长生,1998年12月至2005年12月就职于中国证监会,2005年12月至2011年11月就职于中央汇金历任资本市场部主任,非银行部资深业务主管及资本市场处主任;2011年11月至2020年11月就职于中投证券。而赵璧历任中金公司投资银行部高级经理;上海磐信股权投资管理有限公司投资副总裁。

2020年之前,中金基金的权益类产品也曾获得较好的发展,2018-2020年间公司的混合型基金快速增长,2020年底规模最高达到58.23亿元,占当年公司总的资产管理规模的10.08%。

数据来源:wind、机构之家

胡长生担任董事长期间,中金基金的两位副总经理分别是邱延冰和汤琰,邱延冰为权益类基金经理,管理规模最高为32.47亿元;汤琰最早工商银行理财经理,此后在华安基金负责零售业务。从当时两位副总经理的职业背景可看出前董事长胡长生对权益类产品的发展较为重视。

2021年之后,股市持续调整,中金基金的混合型基金产品的规模迅速萎缩,权益类产品发展遭遇瓶颈。但是,公司的时任管理层并没有坐以待毙,而是引入中邮基金的基金经理王曼,其在中邮基金管理偏股混合基金规模超过50亿元。

直到新任董事长李金泽在今年初到任以后,公司的人员配置发生了重大变化。新任董事长李金泽主要是固收背景,曾在工商银行、民生银行工作;新任总经理曾在中加基金分管产品开发和市场营销工作,而中加基金大股东为北京银行,产品结构中债券型基金占比90%。

新聘任的基金经理王曼被解雇,事实上王曼在中金基金管理的“中金稳健增长A”产品业绩并不差,在任1.33年,累计收益-0.26%,同类排名6/38。公司的副总经理邱延冰卸任了副总经理职位,并于2024年6月卸任了所有产品的基金经理岗位。而公司在2024年以来增加的4位基金经理,三位是REITs产品的基金经理,一位是债券型产品的基金经理。

可以说新一届的管理层是在股票熊市、债券牛市的背景下上任的,但是他们的一些列布局来看是彻底抛弃了权益类产品,全面拥抱固收类产品。这种鸡蛋放在一个篮子里的做法或许并不妥当,债市行情好就全面拥抱固收类产品深圳股市配资,在将来一旦股市走牛,公司的人事布局是否又要重新调整?想必这种左右摇摆会对公司发展造成严重制约。

文章为作者独立观点,不代表股票配资平台观点